Descubre cómo calcular la depreciación de electrodomésticos de forma precisa y eficiente, maximizando beneficios en tus decisiones contables, industrialmente analítico.

Explora fundamentos técnicos, ecuaciones exactas y casos prácticos detallados, logrando claridad total en el cálculo de depreciación de electrodomésticos avanzada.

calculadora con inteligencia artificial (IA) – calculo de depreciación de electrodomésticos

- Calcular depreciación lineal: Valor inicial 1500, vida útil 10 años, valor residual 150.

- Método saldo decreciente: Electrodoméstico de 2000, factor del 20%, años 1 a 5.

- Estimación de depreciación acelerada: Lavadora con valor 1200, vida útil 8, valor residual 100.

- Depreciación por unidades de uso: Secadora de 800, 15000 ciclos estimados, 1200 ciclos realizados, valor residual 80.

Fundamentos del cálculo de depreciación de electrodomésticos

El cálculo de depreciación es un proceso contable que distribuye el costo de un activo durante su vida útil, permitiendo registrar el desgaste y obsolescencia de aparatos electrodomésticos en los estados financieros. Esta técnica es esencial para reflejar con precisión la pérdida de valor, asegurando que las empresas y usuarios particulares se beneficien de una contabilidad realista y conforme a normativas vigentes.

La depreciación de electrodomésticos se estudia utilizando principios contables y fiscales para garantizar que los cálculos se realicen de forma coherente, ayudando en la toma de decisiones y facilitando una mejor planificación financiera. Este artículo profundiza en métodos, formulas y aplicaciones reales.

Métodos de depreciación aplicados a electrodomésticos

Existen diversas metodologías para calcular la depreciación de electrodomésticos, cada una con características específicas que se adaptan a distintos tipos de activos y escenarios económicos. Los métodos más reconocidos son el método lineal, el saldo decreciente y el de unidades de producción, entre otros.

El método lineal distribuye uniformemente el costo depreciable a lo largo de la vida útil. Es el más sencillo y común para electrodomésticos de uso doméstico, dado que se asume un desgaste constante. El método saldo decreciente calcula una depreciación mayor en los primeros años y una menor conforme pasa el tiempo, ideal para aparatos que pierden valor rápidamente. Por último, el método de unidades de producción se emplea cuando el desgaste está vinculado al uso, considerando unidades producidas o ciclos de funcionamiento.

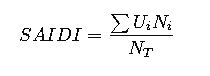

Fórmulas y variables para el cálculo de depreciación de electrodomésticos

Para un cálculo preciso, es imprescindible conocer las fórmulas específicas y entender las variables implicadas. A continuación, se presentan las ecuaciones utilizadas comúnmente:

Método Lineal:

Depreciación Anual = Valor Depreciable / Vida Útil

Donde:

- Valor Inicial: Costo de adquisición o precio de compra del electrodoméstico.

- Valor Residual: Valor estimado que tendrá el electrodoméstico al final de su vida útil.

- Vida Útil: Número de años o unidades de uso durante los cuales se espera que el electrodoméstico sea funcional.

Método Saldo Decreciente:

Valor en Libros Final = Valor en Libros Inicial – Depreciación Anual

Donde:

- Valor en Libros: Valor contable del activo al inicio del periodo.

- Tasa de Depreciación: Porcentaje fijo aplicado anualmente, el cual puede ser calculado mediante la fórmula: 2 / Vida Útil (para doble saldo decreciente) o un valor predeterminado.

Método de Unidades de Producción:

Depreciación Total = Depreciación por Unidad x Unidades Utilizadas en el Período

Donde:

- Total de Unidades Estimadas: Número total de ciclos o unidades de uso esperados durante la vida útil.

- Unidades Utilizadas: Número de ciclos o unidades de uso registrados en el periodo contable.

Tablas de ejemplo para el cálculo de depreciación de electrodomésticos

A continuación, se muestran tablas ilustrativas que facilitan la comprensión de la aplicación de cada método. Las tablas están diseñadas para electrodomésticos de uso cotidiano y muestran el desglose anual del proceso de depreciación.

| Año | Valor Inicial | Depreciación Anual | Valor en Libros |

|---|---|---|---|

| 1 | 2000 | 185 | 1815 |

| 2 | 1815 | 185 | 1630 |

| 3 | 1630 | 185 | 1445 |

| … | … | … | … |

| Año | Valor en Libros Inicial | Depreciación (20%) | Valor en Libros Final |

|---|---|---|---|

| 1 | 2000 | 400 | 1600 |

| 2 | 1600 | 320 | 1280 |

| 3 | 1280 | 256 | 1024 |

| … | … | … | … |

Casos prácticos en el cálculo de depreciación de electrodomésticos

Para ilustrar la aplicación práctica de estas fórmulas, se exponen dos casos reales que demuestran el proceso paso a paso, integrando variables y consideraciones adicionales.

Caso Práctico 1: Cálculo de depreciación lineal para un refrigerador

Imaginemos que una familia adquiere un refrigerador con un valor inicial de 1800 unidades monetarias. Se estima que su valor residual será de 180 y la vida útil útil es de 10 años. Utilizando el método lineal, se determinan los siguientes pasos:

- Calcular el Valor Depreciable: 1800 – 180 = 1620

- Determinar la Depreciación Anual: 1620 / 10 = 162

Durante cada año, se registrará una depreciación constante de 162 unidades. La evolución contable se refleja en una tabla anual:

| Año | Valor en Libros Inicial | Depreciación Anual | Valor en Libros Final |

|---|---|---|---|

| 1 | 1800 | 162 | 1638 |

| 2 | 1638 | 162 | 1476 |

| 3 | 1476 | 162 | 1314 |

| … | … | … | … |

Al concluir los 10 años, el valor en libros se aproximará al valor residual de 180, lo que confirma la correcta aplicación de la depreciación lineal.

Caso Práctico 2: Cálculo de depreciación mediante el método saldo decreciente para una lavadora

Supongamos que una empresa adquiere una lavadora industrial a 2500 unidades monetarias, asignándole un factor de depreciación del 25% anual. Se aplica el método saldo decreciente, lo que implica que la depreciación será sustancial durante los primeros años.

- Año 1: Depreciación = 2500 x 0.25 = 625; Valor en Libros Final = 2500 – 625 = 1875.

- Año 2: Depreciación = 1875 x 0.25 = 468.75; Valor en Libros Final = 1875 – 468.75 = 1406.25.

- Año 3: Depreciación = 1406.25 x 0.25 ≈ 351.56; Valor en Libros Final ≈ 1054.69.

Este proceso continúa anualmente hasta que el valor en libros se aproxima, o se ajusta al valor residual reconocido contablemente. A diferencia del método lineal, el saldo decreciente disminuye el valor en libros de manera acelerada, reflejando un mayor desgaste al inicio.

Consideraciones adicionales y normativas sobre el cálculo de depreciación

El análisis de la depreciación de electrodomésticos se realiza dentro del marco de normativas contables, las cuales varían según la jurisdicción y el estándar (como NIIF o GAAP). Es fundamental:

- Revisar las políticas contables establecidas por la empresa o regulador.

- Considerar ajustes retroactivos en caso de cambios en estimaciones de vida útil o valor residual.

- Documentar todos los supuestos y cálculos para auditorías internas y externas.

- Utilizar software especializado o calculadoras en línea para mayor precisión y cumplimiento normativo.

Además, es importante recalcar que la selección del método de depreciación debe estar alineada con el patrón de consumo y desgaste del electrodoméstico. Por ejemplo, aparatos con alta obsolescencia tecnológica suelen ser depreciados de manera acelerada, mientras que aquellos con una vida útil prolongada optan por un método lineal. La clave reside en balancear la representatividad del gasto con una contabilidad transparente.

Análisis comparativo de métodos y selección de la técnica adecuada

Para decidir qué método aplicar en el cálculo de depreciación de electrodomésticos, se deben considerar diversos factores:

- Características del activo: Valor, uso y obsolescencia tecnológica.

- Impacto fiscal: Algunos métodos pueden generar ventajas impositivas dependiendo de la legislación vigente.

- Objetivos contables: Representar de manera exacta la pérdida de valor y facilitar la planificación financiera.

- Disponibilidad de datos: En el método de unidades de producción, por ejemplo, es crítico contar con métricas precisas de uso.

La mayoría de las empresas recurren al método lineal por su simplicidad, pero en sectores donde el ritmo de desgaste y obsolescencia es significativo, el método saldo decreciente puede ser más adecuado. La comparación meticulosa entre métodos permite que la elección se adapte al criterio de cada organización, optimizando la contabilidad y cumplimiento normativo.

Implementación práctica y software contable

Actualmente, la integración de herramientas digitales y software contable facilita notablemente el cálculo de depreciación de electrodomésticos. Muchas plataformas permiten:

- Configurar parámetros específicos como vida útil, valor residual y tasa de depreciación.

- Generar reportes automatizados y gráficos comparativos año a año.

- Ajustar cálculos en tiempo real conforme se actualicen las condiciones del activo.

- Integrar estos datos en sistemas ERP, asegurando coherencia y cumplimiento normativo.

El uso de inteligencia artificial y algoritmos avanzados en herramientas como la calculadora presentada al inicio del artículo refuerza la precisión y eficiencia en la aplicación de estos métodos, permitiendo optimizar decisiones financieras y contables.

Aspectos fiscales y contables relevantes

El cálculo de la depreciación influye directamente en la determinación de resultados contables y fiscales. En este sentido, las empresas deben tener en cuenta las siguientes consideraciones:

- Deducciones fiscales: Las normativas pueden limitar el porcentaje o método aceptable para deducciones, impactando la base imponible.

- Cambios en la normativa: Las reformas fiscales o internacionales pueden requerir ajustes en las políticas de depreciación.

- Documentación y auditoría: Es esencial mantener registros detallados de los cálculos y supuestos utilizados, tanto para auditorías internas como externas.

- Revisión periódica: Las estimaciones de vida útil y valor residual deben revisarse regularmente, adaptándose a cambios tecnológicos y de mercado.

Incorporar un análisis de estos aspectos en el proceso asegura que el cálculo de depreciación no solo sea técnicamente correcto, sino también alineado a las normativas fiscales y contables vigentes.

Profundizando en ejemplos reales: aprendizaje aplicado

A continuación, se ofrece un análisis ampliado de dos escenarios reales, mediante los cuales se observa la aplicabilidad de los métodos de depreciación en contextos tanto domésticos como empresariales.

Ejemplo Real 1: Depreciación lineal para una secadora de ropa

Una empresa de servicios para el hogar ha adquirido una secadora para uso exclusivo en su área de servicios domésticos. La secadora tiene los siguientes parámetros:

- Valor Inicial: 1200 unidades monetarias.

- Valor Residual: 100 unidades monetarias.

- Vida Útil: 8 años.

Aplicando el método lineal:

- Valor Depreciable = 1200 – 100 = 1100

- Depreciación Anual = 1100 / 8 = 137.5 unidades.

La contabilidad anual se representaría de la siguiente forma:

| Año | Valor Inicial | Depreciación | Valor Final |

|---|---|---|---|

| 1 | 1200 | 137.5 | 1062.5 |

| 2 | 1062.5 | 137.5 | 925 |

| 3 | 925 | 137.5 | 787.5 |

| … | … | … | … |

| 8 | 137.5 (valor aproximado) | 137.5 | 100 (valor residual) |

Este ejemplo muestra claramente cómo la depreciación lineal refleja un decremento constante en el valor de la secadora, facilitando una planificación presupuestaria precisa y la toma de decisiones relacionadas con el reemplazo o mantenimiento del activo.

Ejemplo Real 2: Depreciación acelerada para un microondas de uso intensivo

Una empresa de hostelería adquiere un microondas industrial con las siguientes características:

- Valor Inicial: 800 unidades monetarias.

- Valor Residual: 80 unidades monetarias.

- Vida Útil: 5 años.

- Método: Doble saldo decreciente (aproximadamente 40% anual, adaptado según la normativa interna).

Se inician los cálculos de la siguiente forma:

- Año 1: Depreciación = 800 x 0.40 = 320; Valor Final = 800 – 320 = 480.

- Año 2: Depreciación = 480 x 0.40 = 192